1inch(1inch是多少厘米)

1inch_1inch是多少厘米

最近有很多读者朋友对1inch有疑问。今天,一些热情的网民整理了相关知识来回答!其他朋友想了解1inch是多少厘米,这个网站已经为你找到了问题的答案,让我们一起看看,希望能帮助你。

在刚刚过去的圣诞日,DeFi 聚合平台1INCH发治理代币,并进行了空投。MXC抹茶等平台也于第一时间上线1INCH/USDT交易对,开盘即涨1693%,随即又推出“充1inch瓜分1万USDT”的活动。再次点燃市场对 DEX 原生代币的投资热情。

实际上,除了1INCH 之外,ImToken旗下的TokenLON 去中心化交易所也在不久前空投代币 LON,代币一经在MXC抹茶上线便获得了十三倍的涨幅。还有由Coinbase等多家头部投资机构支持的去中心化衍生品交易所 DerivaDEX同样也在近期推出原生代币DDX,代币在MXC抹茶上线之后价格翻了十几倍。

离2021年还有不到一周的时间, 以1INCH 、 LON 、DDX为主的DEX 原生代币仍然在传承DeFi的传奇。那么这一类型的代价价值究竟在哪里呢?本文试图回答这一问题,并对三大热门项目进行分析。

DEX原生代币价值来自哪里?

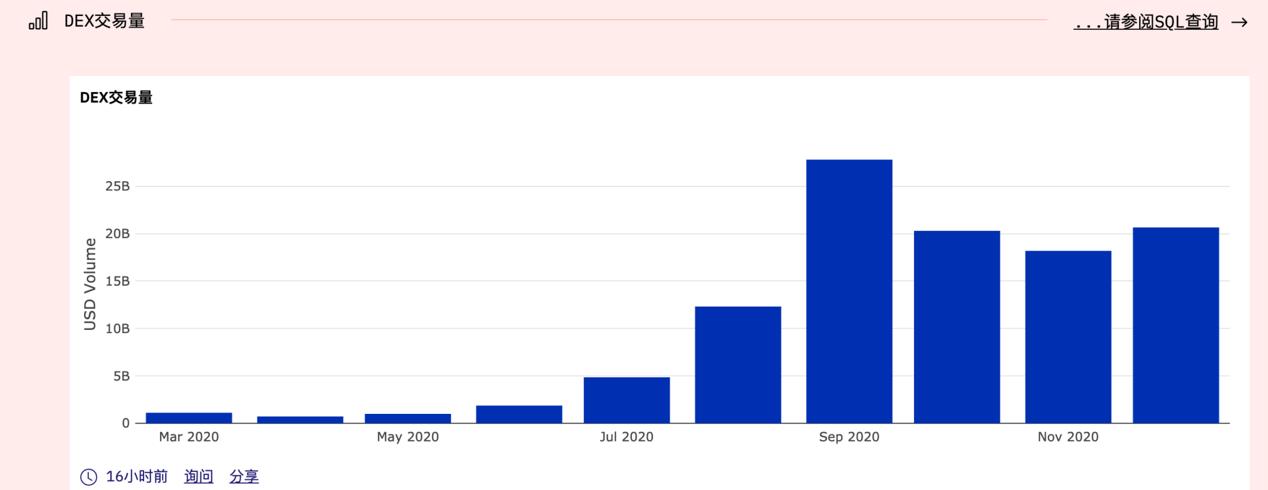

首先,DEX原生代币价值的增长离不开DEX交易量的增长。从2020年7月开始DEX上的交易量开始激增,9月份时DEX总交易量已达278亿多美元,其中DEX龙头Uniswap 交易量已超过CEX头部交易所Coinbase。

DEX交易量的增长主要由DeFi 项目所推动。2020年6月,DeFi 协议锁定的总价值从 10 亿美元飙升至 77 亿美元。随着DeFi协议的激增,许多与 DeFi 相关的小型代币出世,特别是治理代币。这些小型治理代币往往会选择门槛较低,不需要中心实体批准的DEX上线。

比如,当 yearn.financial (YFI)第一次发布时,它是在 Uniswap 等去中心化交易所上币的。然后是 MXC抹茶,最终才是其他三大交易所。

之后,随着DeFi 市场的快速扩张,大量的长尾项目选择在Uniswap等DEX上线,DEX上丰富的DeFi代币也同时催化了头部平台Uniswap 上的流行性,使其交易量超过coinbase。至此,人们越来越意识到,DEX在加密市场中已经成为一个无法忽视的赛道。在这个赛道中,已经根据市场需求细分出了不同的产品。比如,Uniswap的自动做市商提供了基于算法的流动性服务;Equalizer专注治理代币的智能分发;Balancer在Uniswap的基础上实现了更加灵活的做市机制;Curve是主要交易稳定币的去中心化协议;inch交易聚合器为用户以最佳汇率和最快的速度处理交易,以及其他一些衍生品交易平台。

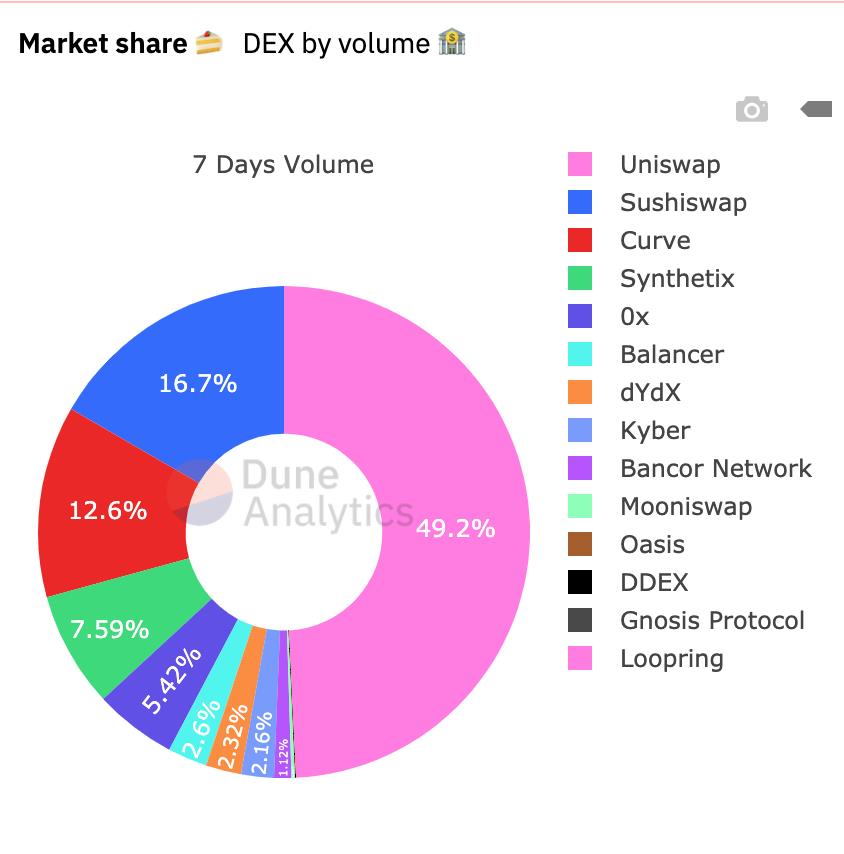

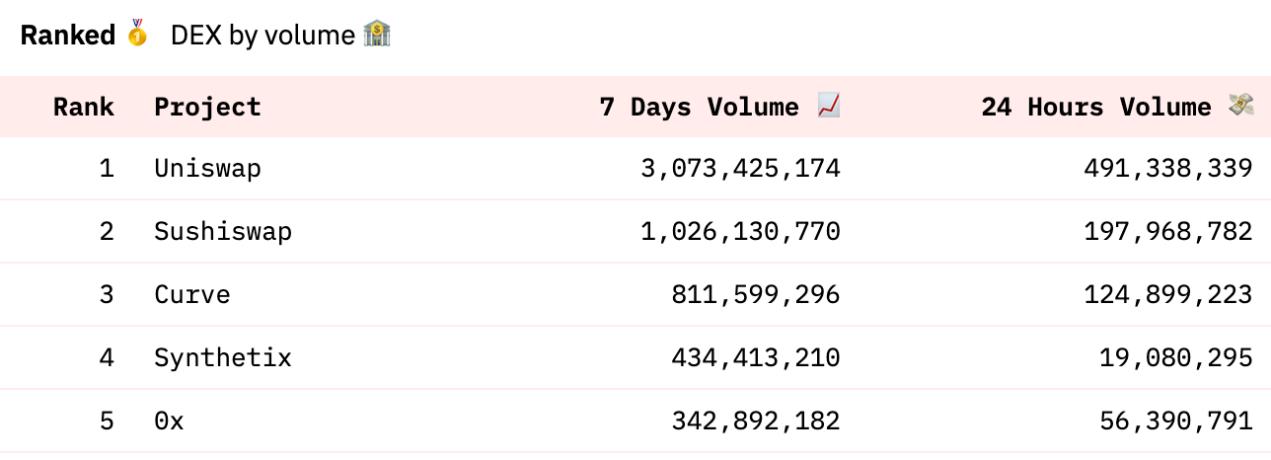

但是DEX原生代币的火热主要还是在于流动性挖矿的热潮。尤其是SushiSwap吸血Uniswap的案例赤裸裸证明了代币激励系统的重要性。由于Uniswap早期没有代币激励体系,给DEX市场留下一大块空白地。Sushiswap一经推出代币激励系统,便从Uniswap“撬动”超过10亿美元超70%以上的流动性。经过流动性迁移之后,SushiSwap的流动性曾一度是Uniswap的二倍以上。随后uniswap也发布了自己的代币UNI,流动性经过回流,目前Uniswap仍然是交易量最大的DEX,但Sushiswap也是排名前三。

(DEX交易量分布)

实际上,这种玩法不需要太高的技术含量,但激励机制和代币经济的集合还是充分集中了加密社区的兴奋点,使流动性挖矿成为DEX的标配。一旦有DEX发币并空投,市场都会被瞬间点燃。但也不是所有DEX都有这种效应,主要还是看受资本青睐的程度,比如 1INCH 、 LON 、DDX三大项目均被头部机构看好。

1.币安、galaxy digital领投的交易聚合器 1INCH

1inch.exchange 是一个 DEX 聚合器,通过与各个 DEX 服务提供商集成,1inch 用户能够获得最实惠的交易价格、最低的交易延迟,而且可以使用各种 ERC-20 代币进行交易。根据 CoinGecko 的数据,该交易所支持 257 种硬币和 266 个交易对,总交易量超过 50 亿美元。

聚合的平台包括:Uniswap、Kyber Protocol、Aave、Curve.fi、Airswap、mStable、Balancer、dForce Swap、0x API、0x Relayers (Bamboo, Radar Relay)、Bancor、以及 Oasis,还有许多其他流动性来源(包括私人做市商)。

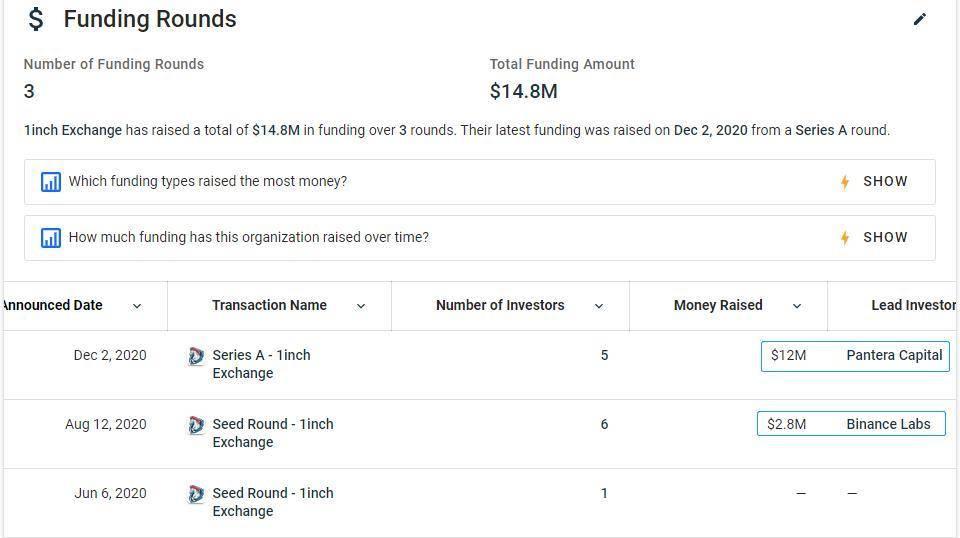

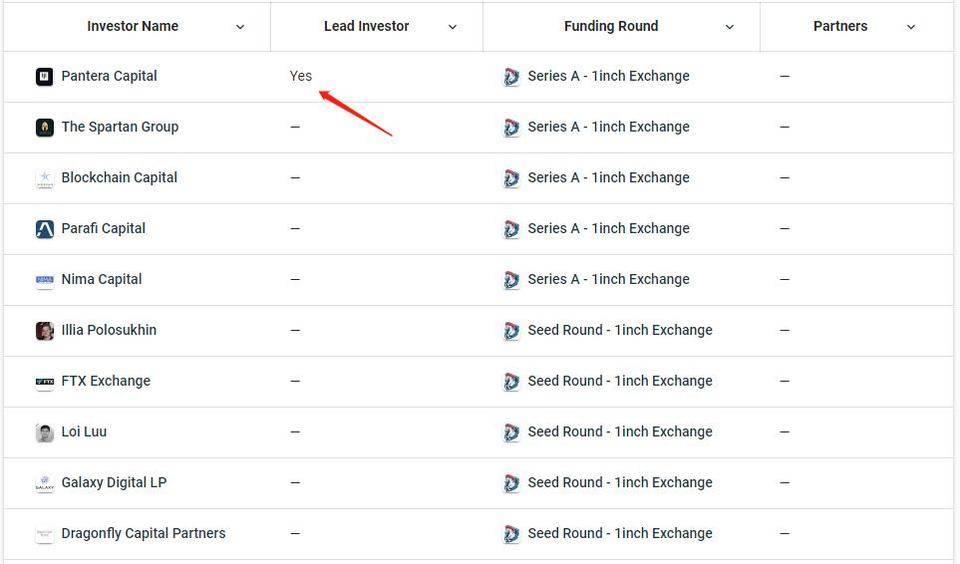

1inch 先后经历 3 轮融资环节,共融资 1480 万美元。

1inch 早期种子轮由币安 Labs,Galaxy Digital 等资本参投,共融资 280 万美元。

1INCH应用场景:

1).确保与协议交互的未经许可的方式;

2).为发展生态系统筹集资金;

3).鼓励参与平台治理;

目前1INCH 24小时交易量为1.2亿美元,而Uniswap日交易量为5亿美元,以其聚合型定位来看,1INCH日交易量有望超过Uniswap。

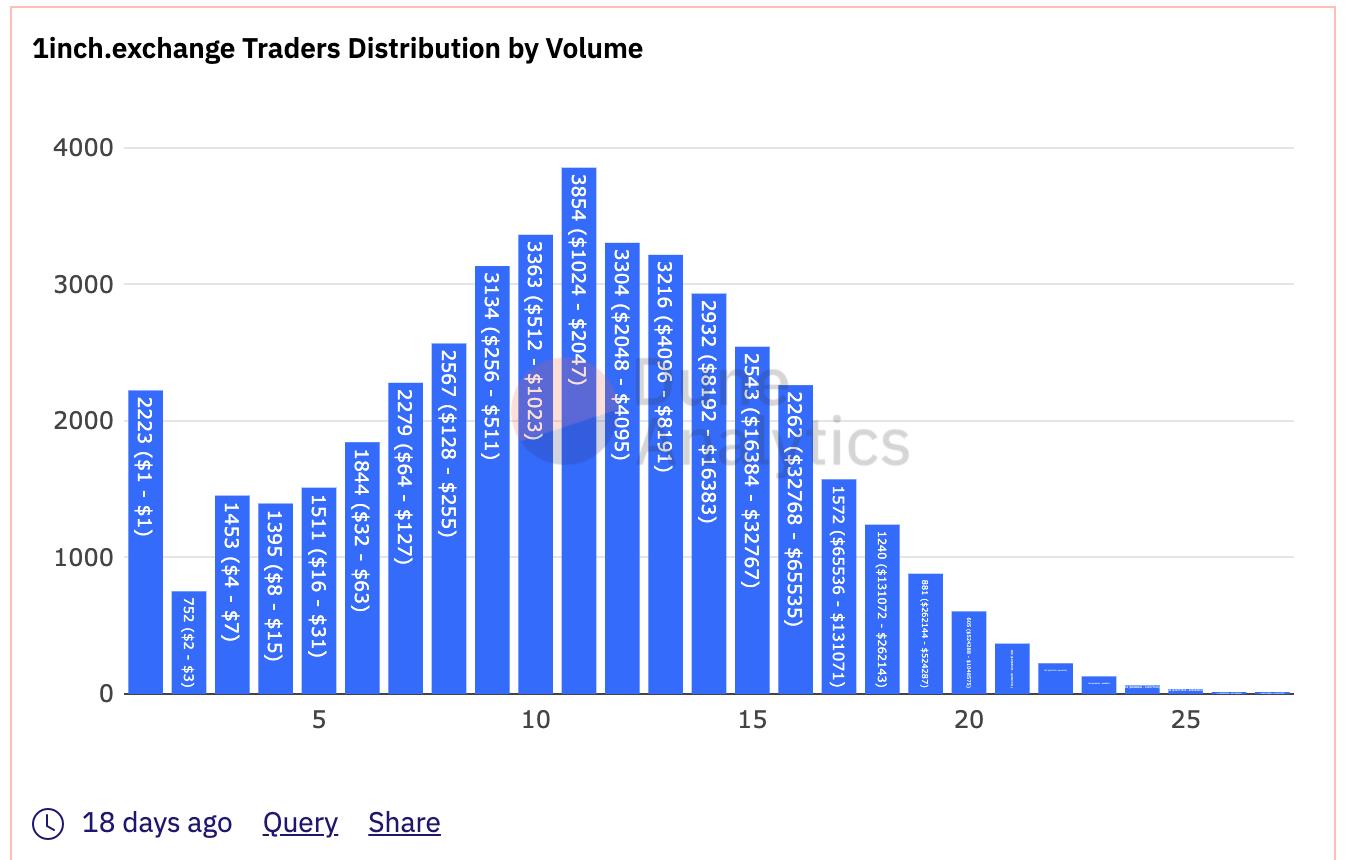

但1inch 平台用户群主要由散户组成,交易额分布在 $ 500 到 $ 8,000 之间就能充分证明这一点。到目前为止,1inch 平台上金额超过 100 万美元的大额交易不超过 100 笔交易。

2.基于 0x 协议的第一个DEX—Tokenlon

Tokenlon 是基于 0x 协议的第一个DEX。不同于 Uniswap的自动做市商模式 ,Tokenlon 采用的0x协议是链下撮合和链上结算的模式。而Tokenlon的链下撮合采用了柜台报价的模式。具体来说,就是由专业做市商在链下即时提供最优报价,用户发起兑换后在链上成交。其好处是交易报价所见即所得,很少会出现无法成交的情况。这跟Uniswap和Sushiswap不同,Uniswap和Sushiswap的交易价格不是链下确定的,全部链上执行,这导致其在上链之前无法确定最终成交的数量。「所见即所得」的交易模式,根据市场1inch做市商的实时报价每秒更新价格,当你点击「立即交易」时即锁定价格,你看到的价格就是你最终成交的价格。

从交易量来看,Tokenlon的交易量从8月开始不断攀升,尤其在12月份日交易量已达3.2亿美元。

Tokenlon是所有采用0x协议的DEX中交易量最高的,其对0x协议交易量贡献比例高达60%左右,这致使0x的市场份额曾一度仅次Uniswap,目前排名第5位。

LON作为是Tokenlon的平台代币,它当前的主要用途体现在生态建设的激励、手续费减免以及参与社区治理。

1).LON是生态激励代币。

2).持有LON可以享受手续费减免。持有LON代币可以获得Tokenlon平台手续费减免,这个模式类似于目前CEX平台币的模式,可以间接捕获一定的价值。

3).持有LON可以参与社区治理投票参与治理。比如关于LON的挖矿分配模式,关于交易的手续费率、上架哪些新增币种等等。

3.coinbase领投的去中心化衍生品交易所 DerivaDEX

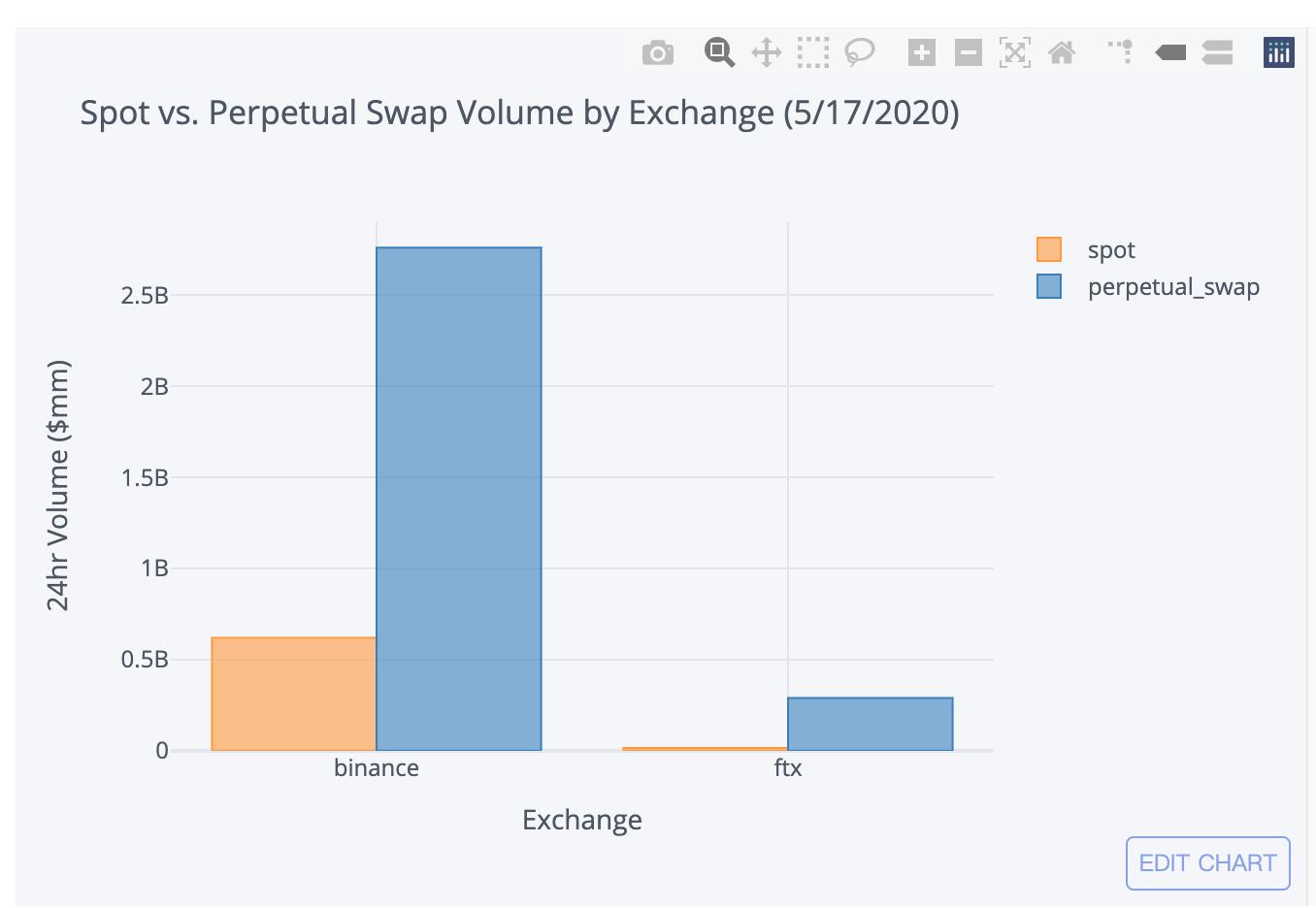

DeFi的发展路劲绕不开对传统金融的模仿。已经有了现货交易DEX,那必然会有衍生品交易DEX。就CEX现货和衍生品交易量来看,衍生品交易市场具有广阔的空间,那去中心化衍生品交易应用自然也会成为重要投资方向。

甚至不少机构认为,Defi衍生品应用将是去中心化金融在接下来最重要的风口之一。其中coinbase、Polychain Capital、Three Arrows Capital等头部机构纷纷看好布局DerivaDEX。

DerivaDEX 是建立在以太坊上的衍生品合约的去中心化交易协议。当前,交易者必须在去中心化交易所的性能与去中心化交易所的自治和安全之间做出选择。DerivaDEX 利用受信任的硬件和独特的架构解决了这一取舍困境。其特点在于:

1).DerivaDEX 采用可信执行环境抵御单点故障和审查问题。

2).DerivaDEX 具有开放式订单簿和链上结算功能,为去中心化交易所领域带来了熟悉的、高性能和高资本效率的用户体验。链下喂价、匹配引擎和清算操作可提高速度和效率,这意味着 DerivaDEX 能够合成代表任何资产,并提供更紧密的买 / 卖价。

3).DerivaDEX 使用的流动性挖矿模型可以激励人们参与 DerivaDEX 的治理和运营。其流动性挖矿的特别之处在于,鼓励用户将质押资金用于保险基金,让不断增长的保险资金为用户提供风险保障,也成为“保险挖矿”模式。

DerivaDEX 目前已完成了两轮融资,共 270 万美元,投资方包括 Polychain Capital、Dragonfly Capital Partners、Electric Capital、Coinbase Ventures、CMS Holdings、Three Arrows Capital,以及个人投资者 Calvin Liu (Compound 的战略负责人)和 Phil Daian (加密货币研究者)。

总体而言,DEX本身都还在发展早期,目前支持的资产种类也十分有限,但DeFi 正经历前所未有的增长和爆发,层出不穷的 DEX 平台对交易模型、资金费率、合约清算、流动性激励等机制上进行的全新设计,会为整个DEX市场带来更多想象空间。先行者未必是最后的胜利者,但早先陪跑的人一定会优先尝到甜美的果实。关注MXC抹茶,优先发掘优质项目。

本文来自网络,不代表币圈之家立场,如有侵权请联系我们删除,转载请注明出处:https://www.110btc.com/zixun/15643.html

微信咨询

微信咨询